- Vikatan Article

உங்களைச் சார்ந்து இருப்பவர்களின் நன்மைக்கும், நீண்ட கால நிதி நலனுக்கும் உங்களுக்கு ஆயுள் காப்பீடு அவசியமாகிறது. பொதுவான ஆயுள் காப்பீடு என்பதற்குப் பதிலாக உங்களைப் பாதுகாக்க சரியான இன்ஷூரன்ஸைத் தேர்ந்தெடுப்பது அவசியம்.

நீங்கள் எவ்வளவுதான் சம்பாதித்தாலும், வாழ்க்கையில் எதிர்பாராத விஷயங்கள் எப்போது வேண்டுமானாலும் நடக்கலாம். ஆகையால், லைஃப் இன்ஷூரன்ஸ் பாலிசி என்பது அவசியமாகிறது.

கடந்த காலங்களில் லைஃப் இன்ஷூரன்ஸ் என்பது பாதுகாப்புக்கு மட்டுமல்லாது முதலீடாகவும், வரிச் சேமிப்பாகவும் பார்க்கப்பட்டது. ஆனால், தற்போது இன்ஷூரன்ஸை முதலீடாகப் பார்ப்பது குறைந்து, பாதுகாப்புக்கு மட்டுமே உகந்தவையாக மாறிவருவது ஆரோக்கியமான மாற்றம் என்றே சொல்லவேண்டும்.

காப்பீடு செய்யும்போது காப்பீட்டின் முடிவில் முதிர்வுத் தொகையாக எவ்வளவு பணம் திரும்பக் கிடைக்கும் என்றே பலர் பார்க்கிறார்கள். இது தவறான அணுகுமுறை. டேர்ம் இன்ஷூரன்ஸ் பாலிசி என்பது பாலிசிதாரர்கள் எதிர்பாராத விதமாக மரணமடைந்து விட்டால் அதில் இருந்து அவர்களது குடும்பத்தைப் பாதுகாக்க உதவுகிறது.

லைஃப் இன்ஷூரன்ஸ் பாலிசிகளை இரண்டு வகைகளாக எடுத்துக்கொள்ளலாம்.

டேர்ம் இன்ஷூரன்ஸ் பிளான்: இன்ஷூரன்ஸ் திட்டங்களிலேயே மிகவும் சிறந்த திட்டமாக டேர்ம் இன்ஷூரன்ஸை எடுத்துக்கொள்ளலாம். இந்தத் திட்டங்கள் 10, 15, 25 மற்றும் 30 வருடங்களைக் கொண்டிருக்கின்றன. பிரீமியம் மிகவும் குறைவு. செலுத்தும் பிரீமியத்துக்கு வருமான வரி விலக்கு (80சி) உண்டு. இன்ஷூரன்ஸ் திட்டக் காலத்தில் பாலிசிதாரர் இறந்துவிட்டால் அவரது குடும்பத்துக்கு முழுக் காப்பீடுத் தொகையும் கிடைக்கும். பாலிசிதாரருக்கு எந்தவிதமான அசம்பாவிதமும் நடைபெறாதபட்சத்தில் எந்த விதமான சரண்டர் மதிப்பும், முதிர்வுத் தொகையும் கிடைக்காது.

கடந்த காலங்களில் லைஃப் இன்ஷூரன்ஸ் என்பது பாதுகாப்புக்கு மட்டுமல்லாது முதலீடாகவும், வரிச் சேமிப்பாகவும் பார்க்கப்பட்டது. ஆனால், தற்போது இன்ஷூரன்ஸை முதலீடாகப் பார்ப்பது குறைந்து, பாதுகாப்புக்கு மட்டுமே உகந்தவையாக மாறிவருவது ஆரோக்கியமான மாற்றம் என்றே சொல்லவேண்டும்.

காப்பீடு செய்யும்போது காப்பீட்டின் முடிவில் முதிர்வுத் தொகையாக எவ்வளவு பணம் திரும்பக் கிடைக்கும் என்றே பலர் பார்க்கிறார்கள். இது தவறான அணுகுமுறை. டேர்ம் இன்ஷூரன்ஸ் பாலிசி என்பது பாலிசிதாரர்கள் எதிர்பாராத விதமாக மரணமடைந்து விட்டால் அதில் இருந்து அவர்களது குடும்பத்தைப் பாதுகாக்க உதவுகிறது.

லைஃப் இன்ஷூரன்ஸ் பாலிசிகளை இரண்டு வகைகளாக எடுத்துக்கொள்ளலாம்.

டேர்ம் இன்ஷூரன்ஸ் பிளான்: இன்ஷூரன்ஸ் திட்டங்களிலேயே மிகவும் சிறந்த திட்டமாக டேர்ம் இன்ஷூரன்ஸை எடுத்துக்கொள்ளலாம். இந்தத் திட்டங்கள் 10, 15, 25 மற்றும் 30 வருடங்களைக் கொண்டிருக்கின்றன. பிரீமியம் மிகவும் குறைவு. செலுத்தும் பிரீமியத்துக்கு வருமான வரி விலக்கு (80சி) உண்டு. இன்ஷூரன்ஸ் திட்டக் காலத்தில் பாலிசிதாரர் இறந்துவிட்டால் அவரது குடும்பத்துக்கு முழுக் காப்பீடுத் தொகையும் கிடைக்கும். பாலிசிதாரருக்கு எந்தவிதமான அசம்பாவிதமும் நடைபெறாதபட்சத்தில் எந்த விதமான சரண்டர் மதிப்பும், முதிர்வுத் தொகையும் கிடைக்காது.

எண்டோவ்மென்ட் பிளான் : இந்தத் திட்டம் பாதுகாப்பு மற்றும் முதலீடு இரண்டையும் உள்ளடக்கிய வகையில் அமைந்திருக்கிறது. இதில் செலுத்தப்படும் பிரிமீயம் தொகையில் ஒரு பகுதி உயிர் பாதுகாப்புக்கும், மற்றொரு பகுதி முதலீட்டுக்குச் செல்லும் வகையில் அமைந்திருக்கும். இதனால் டேர்ம் பாலிசியைவிட எண்டோவ்மென்ட் பாலிசியின் பிரிமீயம் அதிகமாக இருக்கும். எண்டோவ்மென்ட் பாலிசி எடுக்கும்போது குறிப்பிட்ட இடைவெளியில் போனஸ் தொகையும், முடிவில் முதிர்வுத் தொகையுடன் போனஸ் தொகையும் வழங்கப்படும்.

டேர்ம் பாலிசியில் பிரிமீயம் மிகவும் குறைவு என்பதால், டேர்ம் பாலிசி எடுத்துவிட்டு இதர முதலீட்டு வாய்ப்புகளில் அதிகளவில் முதலீடு செய்யலாம்.

டேர்ம் பாலிசியில் பிரிமீயம் மிகவும் குறைவு என்பதால், டேர்ம் பாலிசி எடுத்துவிட்டு இதர முதலீட்டு வாய்ப்புகளில் அதிகளவில் முதலீடு செய்யலாம்.

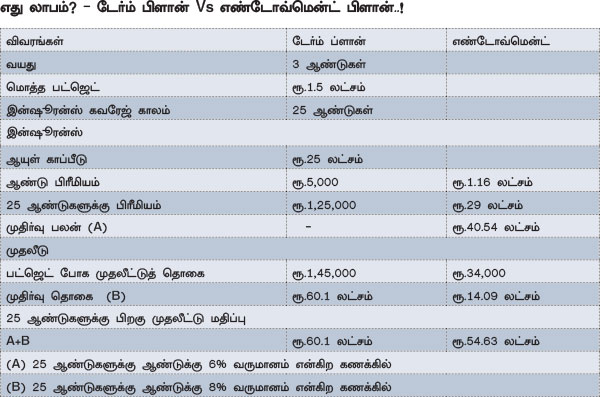

இதனை ஓர் உதாரணத்துடன் பார்ப்போம். ராம்குமார் என்பவர் தனியார் நிறுவனத்தில் பணியாற்றுகிறார். இவருக்கு வயது 35. புகைப்பிடித்தல், பான் பராக் மெல்லுதல் போன்ற பழக்கம் இல்லாதவர். ஆண்டு வருமானம் 5 லட்ச ரூபாய். குடும்பச் செலவினங்கள் போக ஆண்டுக்கு 1,50,000 ரூபாய் முதலீட்டுக்காக ஒதுக்கீடு செய்கிறார்.

இவருடைய வருமானத்துக்கு ஒரு கோடி ரூபாய் வரை டேர்ம் பாலிசி எடுக்கலாம். ஆனால், அவர் 25 லட்சம் ரூபாய்க்கு பாலிசி எடுக்கிறார் என வைத்துக் கொள்வோம். இதற்கான பிரிமீயத் தொகை 3,500 ரூபாயில் இருந்து 6,000 ரூபாய் வரை உள்ளது. இவர் 5,000 ரூபாய் பிரிமீயம் செலுத்துவதாகவும் மீதமுள்ள 1,45,000 ரூபாயை இதரத் திட்டங்களில் முதலீடு செய்வதாகவும் வைத்துக்கொள்வோம்.

அடுத்துவரும் 25 வருடத்தில் அவர் பிரிமீயமாக செலுத்துவது 1,25,000 ரூபாய் மட்டுமே. ஆண்டுக்கு 1,45,000 ரூபாயை இதரத் திட்டங்களில் முதலீடு செய்யும்போது குறைந்தபட்ச வருமானமாக வரிக்குப் பிந்தைய நிலையில் 8% வருமானம் என்ற வகையில் எடுத்துக்கொண்டால், 25 வருட இறுதியில் 60 லட்சம் ரூபாய் கிடைக்கும்.

இவருடைய வருமானத்துக்கு ஒரு கோடி ரூபாய் வரை டேர்ம் பாலிசி எடுக்கலாம். ஆனால், அவர் 25 லட்சம் ரூபாய்க்கு பாலிசி எடுக்கிறார் என வைத்துக் கொள்வோம். இதற்கான பிரிமீயத் தொகை 3,500 ரூபாயில் இருந்து 6,000 ரூபாய் வரை உள்ளது. இவர் 5,000 ரூபாய் பிரிமீயம் செலுத்துவதாகவும் மீதமுள்ள 1,45,000 ரூபாயை இதரத் திட்டங்களில் முதலீடு செய்வதாகவும் வைத்துக்கொள்வோம்.

அடுத்துவரும் 25 வருடத்தில் அவர் பிரிமீயமாக செலுத்துவது 1,25,000 ரூபாய் மட்டுமே. ஆண்டுக்கு 1,45,000 ரூபாயை இதரத் திட்டங்களில் முதலீடு செய்யும்போது குறைந்தபட்ச வருமானமாக வரிக்குப் பிந்தைய நிலையில் 8% வருமானம் என்ற வகையில் எடுத்துக்கொண்டால், 25 வருட இறுதியில் 60 லட்சம் ரூபாய் கிடைக்கும்.

ஒருவேளை ராம்குமார் எண்டோவ்மென்ட் பாலிசியைத் தேர்ந்தெடுத்தால், அவர் ஆண்டுக்கு 1,16,000 ரூபாய் பிரிமீயம் செலுத்த வேண்டி இருக்கும். மீதமுள்ள 34,000 ரூபாய் மட்டுமே இதர வகையில் முதலீடு செய்ய முடியும். 25 வருடத்தில் பிரிமீயமாக செலுத்துவது 29 லட்ச ரூபாய். முதிர்வுத் தொகையாக 40 லட்ச ரூபாய் வரை கிடைக்கும். இதனுடன் 34,000 ரூபாயை இதர வகையில் 25 வருடம் முதலீடு செய்யும்போது அது 8% வருமானம் கிடைத்தால், 14 லட்ச ரூபாய் கிடைக்கும். ஆக மொத்தத்தில், 54 லட்ச ரூபாய் மட்டுமே கிடைக்கும்.

இங்கு கவனிக்க வேண்டிய விஷயம், டேர்ம் பாலிசியில் குறைந்த பாலிசித் தொகையைச் செலுத்தி, இதர வகையில் அதிக அளவில் முதலீடு செய்து அதிக வருமானம் பெறலாம் என்பதே. இங்கே முதலீட்டு மீதான வருமானம் 8% என குறைவாக கணக்கில் எடுக்கப்பட்டுள்ளது. நீண்ட காலத்தில் பல ஈக்விட்டி மற்றும் பேலன்ஸ்டு மியூச்சுவல் ஃபண்டுகள் ஆண்டுக்கு சர்வ சாதாரணமாக 15%-க்கு மேல் வருமானம் தருகின்றன. அந்த வகையில், டேர்ம் பிளான் எடுத்துவிட்டு, பிறவற்றில் முதலீடு செய்யும்போது எண்டோவ்மென்ட் பிளானைவிட அதிக வருமானம் கிடைக்கும்.

ஆக, உங்களுக்குத் தேவையான, நல்ல காப்பீட்டுத் திட்டங்களைத் தேர்ந்தெடுங்கள். உங்கள் குடும்பத்தினரின் பாதுகாப்புக்குத் தேவையான சூழ்நிலையை உருவாக்கும் கடமையிலிருந்து ஒருபோதும் தவறாதீர்கள்!

தொகுப்பு: ஞா.சக்திவேல் முருகன்

இங்கு கவனிக்க வேண்டிய விஷயம், டேர்ம் பாலிசியில் குறைந்த பாலிசித் தொகையைச் செலுத்தி, இதர வகையில் அதிக அளவில் முதலீடு செய்து அதிக வருமானம் பெறலாம் என்பதே. இங்கே முதலீட்டு மீதான வருமானம் 8% என குறைவாக கணக்கில் எடுக்கப்பட்டுள்ளது. நீண்ட காலத்தில் பல ஈக்விட்டி மற்றும் பேலன்ஸ்டு மியூச்சுவல் ஃபண்டுகள் ஆண்டுக்கு சர்வ சாதாரணமாக 15%-க்கு மேல் வருமானம் தருகின்றன. அந்த வகையில், டேர்ம் பிளான் எடுத்துவிட்டு, பிறவற்றில் முதலீடு செய்யும்போது எண்டோவ்மென்ட் பிளானைவிட அதிக வருமானம் கிடைக்கும்.

ஆக, உங்களுக்குத் தேவையான, நல்ல காப்பீட்டுத் திட்டங்களைத் தேர்ந்தெடுங்கள். உங்கள் குடும்பத்தினரின் பாதுகாப்புக்குத் தேவையான சூழ்நிலையை உருவாக்கும் கடமையிலிருந்து ஒருபோதும் தவறாதீர்கள்!

தொகுப்பு: ஞா.சக்திவேல் முருகன்